W artykule przyjrzymy się, jak te składniki wpływają na całkowity koszt kredytu oraz jak można je obliczyć. Wiedza na ten temat pomoże uniknąć nieprzyjemnych niespodzianek i lepiej zaplanować swoje finanse.

Kluczowe informacje:- Oprocentowanie kredytu hipotecznego składa się z marży banku i stawki WIBOR.

- Marża banku jest stałą częścią kosztu kredytu, ustalaną indywidualnie.

- WIBOR to stawka procentowa, która zmienia się w zależności od decyzji Rady Polityki Pieniężnej.

- W przypadku oprocentowania zmiennego, WIBOR wpływa na wysokość raty kredytu hipotecznego.

- Kredyty hipoteczne mogą mieć oprocentowanie stałe lub zmienne, co wpływa na stabilność kosztów w czasie.

Dlaczego warto znać składniki oprocentowania kredytu hipotecznego?

Znajomość składników oprocentowania kredytu hipotecznego jest kluczowa dla każdego, kto planuje zaciągnięcie takiego zobowiązania. Oprocentowanie wpływa bezpośrednio na wysokość raty kredytowej, co może znacząco wpłynąć na domowy budżet. Zrozumienie, z czego składa się oprocentowanie, pomoże uniknąć nieprzyjemnych niespodzianek w przyszłości.Właściwe zrozumienie tych elementów jest nie tylko korzystne, ale wręcz niezbędne. Decyzje podejmowane bez pełnej wiedzy mogą prowadzić do niekorzystnych warunków finansowych. Wiedza na temat marży banku oraz stawki WIBOR daje kredytobiorcom większą pewność i kontrolę nad swoimi finansami.

Marża banku: Co to jest i jak wpływa na koszty kredytu?

Marża banku to stała część oprocentowania, która jest ustalana indywidualnie w momencie zaciągania kredytu. Stanowi ona wynagrodzenie dla banku za udzielanie kredytu i pozostaje niezmienna przez cały okres spłaty. Wartość marży jest negocjowalna, co oznacza, że kredytobiorcy mogą starać się o korzystniejsze warunki.

Wpływ marży na całkowite koszty kredytu jest znaczący. Im wyższa marża, tym większe miesięczne raty. Warto zatem porównywać oferty różnych banków, aby znaleźć najkorzystniejsze rozwiązanie. Pamiętaj, że nawet niewielka różnica w marży może prowadzić do dużych oszczędności w dłuższej perspektywie czasowej.

Czytaj więcej: Czy wzrośnie oprocentowanie kredytów? Sprawdź, jak to wpłynie na raty

Stawka bazowa WIBOR: Jak działa i co oznacza dla kredytobiorcy?

WIBOR to stawka bazowa, która określa, po jakiej cenie banki komercyjne udzielają sobie nawzajem pożyczek. Wartość WIBOR-u zmienia się w zależności od decyzji Rady Polityki Pieniężnej, co wpływa na wysokość rat kredytów hipotecznych. Kredyty z oprocentowaniem zmiennym są bezpośrednio uzależnione od tej stawki.

Zmiany WIBOR-u mogą mieć istotny wpływ na wysokość raty. Wzrost stawki WIBOR skutkuje wyższymi ratami kredytowymi, co może zaskoczyć kredytobiorców, którzy nie są na to przygotowani. Dlatego tak ważne jest, aby być świadomym, jak stawka WIBOR wpływa na całkowity koszt kredytu hipotecznego.

Jak zmiany WIBOR wpływają na wysokość rat kredytu hipotecznego?

WIBOR, czyli stawka bazowa, ma kluczowe znaczenie dla wysokości rat kredytu hipotecznego. Zmiany WIBOR-u wpływają bezpośrednio na to, ile będziemy płacić miesięcznie. Jeśli WIBOR wzrasta, nasze raty również rosną, co może zaskoczyć wielu kredytobiorców, którzy nie są świadomi tej zależności.

Przykładowo, jeśli WIBOR wzrasta o 1%, a nasza marża wynosi 2%, to całkowite oprocentowanie kredytu wzrasta do 3%. To oznacza, że miesięczne raty mogą znacząco wzrosnąć, co wpłynie na nasz budżet. Dlatego warto monitorować zmiany WIBOR-u i być przygotowanym na ewentualne zmiany w wysokości rat.

| Wysokość WIBOR | Wysokość raty przy kredycie 300 000 zł |

| 1.5% | 1 500 zł |

| 2.0% | 1 600 zł |

| 2.5% | 1 700 zł |

Oprocentowanie stałe vs. zmienne: Które rozwiązanie jest lepsze?

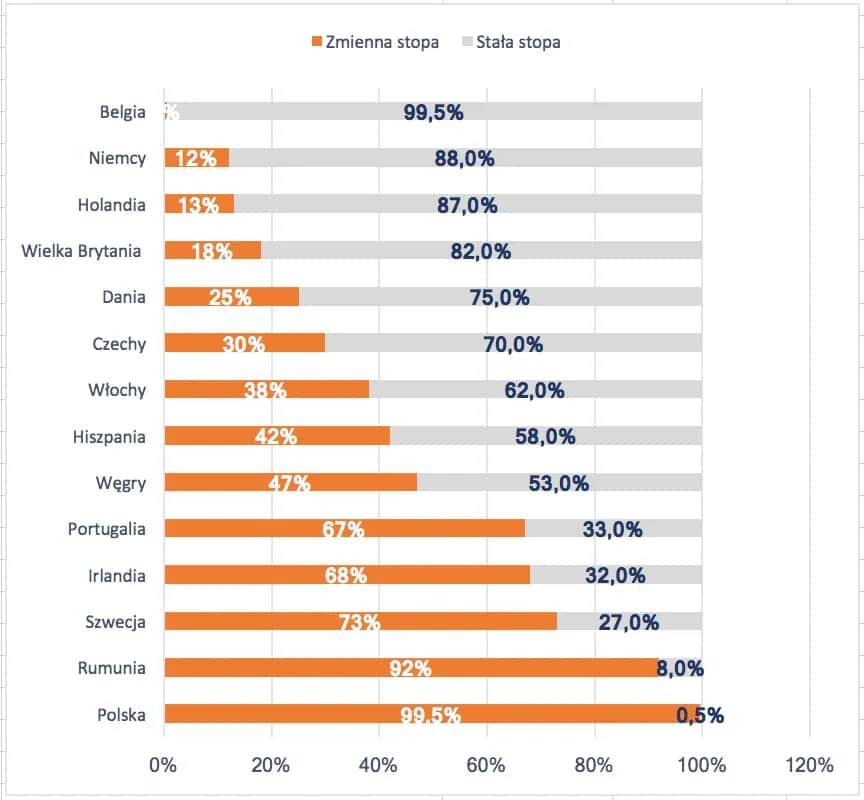

Decydując się na kredyt hipoteczny, jednym z kluczowych wyborów jest oprocentowanie stałe lub zmienne. Oprocentowanie stałe zapewnia stabilność, ponieważ nie zmienia się przez cały okres kredytowania. To rozwiązanie jest korzystne dla osób, które preferują przewidywalność wydatków i chcą uniknąć niespodzianek związanych z ewentualnymi wzrostami stóp procentowych.Z drugiej strony, oprocentowanie zmienne może być bardziej korzystne na początku, ponieważ często jest niższe niż oprocentowanie stałe. Jednakże wiąże się z ryzykiem, ponieważ w przypadku wzrostu WIBOR-u, nasze raty mogą znacząco wzrosnąć. Warto zatem dokładnie przeanalizować swoją sytuację finansową oraz preferencje dotyczące ryzyka przed podjęciem decyzji.

Jakie są ryzyka związane z oprocentowaniem zmiennym?

Oprocentowanie zmienne wiąże się z pewnymi ryzykami, które warto zrozumieć przed podjęciem decyzji. Po pierwsze, zmiany WIBOR-u mogą prowadzić do nieprzewidywalnych wzrostów rat kredytowych. Kredytobiorcy, którzy wybierają to rozwiązanie, muszą być świadomi, że ich miesięczne wydatki mogą się zmieniać w zależności od sytuacji na rynku finansowym.

Na przykład, w sytuacji, gdy stopy procentowe wzrosną o 2%, raty kredytu mogą wzrosnąć o 300 zł miesięcznie. To może być znaczący wzrost dla domowego budżetu, dlatego warto mieć plan awaryjny na wypadek nagłych zmian. Osoby, które nie są w stanie znieść takiego obciążenia, powinny rozważyć opcję oprocentowania stałego.

Jak obliczyć oprocentowanie kredytu hipotecznego krok po kroku?

Obliczenie oprocentowania kredytu hipotecznego może wydawać się skomplikowane, ale w rzeczywistości jest to dość prosty proces. Oprocentowanie składa się z marży banku oraz stawki WIBOR, które razem tworzą całkowite oprocentowanie kredytu. Aby to obliczyć, wystarczy znać te dwa elementy oraz kwotę kredytu.

Ogólny proces obliczeń można podzielić na kilka kroków. Po pierwsze, należy ustalić wysokość marży banku. Po drugie, trzeba sprawdzić aktualną stawkę WIBOR, która może się zmieniać co kilka miesięcy. Na koniec, sumując marżę i WIBOR, uzyskujemy całkowite oprocentowanie kredytu hipotecznego.

Przykłady obliczeń oprocentowania dla różnych scenariuszy.

Przykładowo, jeśli marża banku wynosi 1,5%, a WIBOR to 2%, całkowite oprocentowanie kredytu wyniesie 3,5%. Przy kredycie hipotecznym na kwotę 300 000 zł, miesięczna rata może wynosić około 1 500 zł. Warto jednak pamiętać, że zmiany WIBOR-u mogą wpływać na wysokość raty w przyszłości.

| Kwota kredytu | Marża (%) | WIBOR (%) | Całkowite oprocentowanie (%) | Miesięczna rata (zł) |

| 300 000 | 1.5 | 2.0 | 3.5 | 1 500 |

| 300 000 | 2.0 | 3.0 | 5.0 | 1 800 |

Obliczanie oprocentowania kredytu hipotecznego: kluczowe kroki

Obliczenie oprocentowania kredytu hipotecznego jest procesem, który składa się z kilku kluczowych kroków, takich jak ustalenie marży banku oraz aktualnej stawki WIBOR. W artykule przedstawiono, że całkowite oprocentowanie powstaje przez zsumowanie tych dwóch elementów, co ma bezpośredni wpływ na wysokość miesięcznych rat. Przykłady obliczeń pokazują, jak różne wartości marży i WIBOR-u mogą wpłynąć na finalną kwotę do spłaty, co podkreśla znaczenie monitorowania tych wskaźników.

Warto również zwrócić uwagę na to, jak zmiany WIBOR-u mogą wpłynąć na koszty kredytu hipotecznego w dłuższym okresie. W artykule omówiono konkretne scenariusze, w których zmiana stawki WIBOR prowadzi do wzrostu raty kredytowej, co może zaskoczyć kredytobiorców. Dlatego, aby uniknąć nieprzyjemnych niespodzianek finansowych, kluczowe jest zrozumienie, jak obliczyć oprocentowanie oraz jakie czynniki mogą na nie wpływać.