Wiele osób, które odbywają praktyki, zastanawia się, czy muszą rozliczać się podatkowo z dochodów uzyskanych podczas tego okresu. Odpowiedź na to pytanie nie jest jednoznaczna i zależy od kilku czynników, takich jak wiek praktykanta oraz wysokość osiągniętych dochodów. Warto zrozumieć zasady dotyczące rozliczeń, aby uniknąć nieprzyjemności związanych z ewentualnymi błędami w zeznaniach podatkowych.

W artykule przyjrzymy się, w jakich sytuacjach praktykanci są zobowiązani do rozliczenia się z fiskusem, jakie zwolnienia podatkowe mogą ich dotyczyć oraz jakie są konsekwencje niewłaściwego postępowania w tej kwestii. Zrozumienie tych zasad pomoże nie tylko w uniknięciu kłopotów, ale także w świadomym zarządzaniu swoimi finansami.

Kluczowe informacje:- Praktykanci poniżej 26. roku życia mogą korzystać z zwolnienia podatkowego przy dochodach do 85 528 zł rocznie.

- Dochody przekraczające tę kwotę są opodatkowane w wysokości nadwyżki.

- Niepełnoletni praktykanci składają roczne zeznanie podatkowe na swoje nazwisko.

- Praktykant nie musi składać zeznania, jeśli osiągnął dochody zwolnione z podatku, chyba że chce uzyskać zwrot nadpłaconego podatku.

- Brak rozliczenia się z dochodów może prowadzić do konsekwencji prawnych i finansowych.

Jakie są obowiązki podatkowe praktykantów? Uniknij problemów

Praktykanci często zastanawiają się, czy z praktyk trzeba się rozliczać podatkowo. Zrozumienie obowiązków podatkowych jest kluczowe, aby uniknąć problemów z fiskusem. Wiele osób nie zdaje sobie sprawy, że rozliczenie podatkowe praktyk zależy od kilku czynników, takich jak wiek praktykanta oraz wysokość dochodów.Warto wiedzieć, że jeśli praktykant nie przekroczył 26. roku życia, to jego dochody z praktyk mogą być zwolnione z opodatkowania do kwoty 85 528 zł rocznie. W przeciwnym razie, nadwyżka dochodów będzie podlegała opodatkowaniu. Dlatego tak istotne jest, aby każdy praktykant był świadomy swoich obowiązków oraz możliwości.

Kiedy praktykant musi się rozliczać? Kluczowe informacje

Praktykanci są zobowiązani do rozliczenia się z dochodów, gdy ich roczne przychody przekraczają określone limity. Niepełnoletni praktykanci powinni składać roczne zeznanie podatkowe na swoje nazwisko, a nie na nazwisko rodziców. Warto również dodać, że jeśli praktykant osiągnie dochody, które są zwolnione z podatku, nie musi składać zeznania rocznego, chyba że chce ubiegać się o zwrot nadpłaconego podatku.

Oto kluczowe sytuacje, w których praktykant musi się rozliczać:

- Gdy dochody z praktyk przekraczają 85 528 zł rocznie.

- Gdy praktykant ma więcej niż 26 lat.

- Gdy praktykant osiąga dochody z innych źródeł, które sumują się z dochodami z praktyk.

| Wiek praktykanta | Obowiązek rozliczenia |

| Poniżej 26 lat | Nie musi się rozliczać, jeśli dochody nie przekraczają 85 528 zł |

| Powyżej 26 lat | Obowiązek rozliczenia, niezależnie od wysokości dochodów |

Jakie są zwolnienia podatkowe dla praktykantów? Oszczędzaj na podatkach

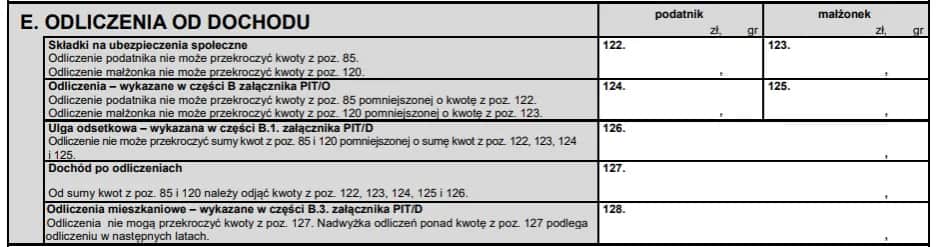

Warto wiedzieć, że praktykanci mogą korzystać z różnych zwolnień podatkowych, które mogą znacznie obniżyć ich zobowiązania wobec fiskusa. Przede wszystkim, jeśli praktykant nie ukończył 26. roku życia, jego dochody z praktyk nie podlegają opodatkowaniu, o ile nie przekraczają kwoty 85 528 zł rocznie. To oznacza, że młodsze osoby mogą zyskać sporo, nie martwiąc się o podatki.

Jeśli jednak dochody przekroczą ten limit, nadwyżka będzie podlegała opodatkowaniu. Przykładowo, jeśli praktykant zarabia 90 000 zł rocznie, to 4 472 zł (czyli różnica między 90 000 zł a 85 528 zł) będzie podlegała opodatkowaniu. Warto rozważyć, czy nie skorzystać z możliwości złożenia wniosku o niestosowanie tego zwolnienia, chociaż nie jest to obowiązkowe.

Jakie są limity dochodów z praktyk? Sprawdź, co musisz wiedzieć

Limity dochodów z praktyk mają kluczowe znaczenie dla praktykantów. Oznaczają one, do jakiej kwoty można zarabiać, aby nie płacić podatków. W przypadku osób poniżej 26. roku życia, dochody z praktyk mogą być zwolnione z opodatkowania, o ile nie przekraczają wspomnianej kwoty 85 528 zł rocznie. Dla osób powyżej tego wieku, każda złotówka dochodu będzie podlegała opodatkowaniu, co może znacząco wpłynąć na ich finanse.

Warto również pamiętać, że niepełnoletni praktykanci muszą składać zeznania podatkowe na swoje nazwisko, co może być nowością dla wielu z nich. Dlatego kluczowe jest, aby każdy praktykant dokładnie znał swoje obowiązki oraz limity dochodów, aby uniknąć nieprzyjemności związanych z ewentualnymi błędami w rozliczeniach.

Co zrobić, gdy dochody z praktyk przekraczają limity? Praktyczne porady

Gdy dochody z praktyk przekraczają ustalone limity, ważne jest, aby wiedzieć, jakie kroki podjąć. Po pierwsze, praktykant musi złożyć roczne zeznanie podatkowe, w którym uwzględni wszystkie swoje dochody. Niezależnie od tego, czy dochody są zwolnione z opodatkowania, czy nie, rozliczenie podatkowe praktyk jest obowiązkowe, jeśli przekroczono określony próg.

Warto również skonsultować się z doradcą podatkowym, aby upewnić się, że wszystkie dochody zostały prawidłowo uwzględnione. W przypadku, gdy praktykant nie złoży zeznania, może to prowadzić do poważnych konsekwencji finansowych. Przykładowo, jeśli dochody wyniosły 90 000 zł, nadwyżka 4 472 zł będzie podlegała opodatkowaniu, co warto mieć na uwadze przy planowaniu finansów.Czytaj więcej: Czy do 26 lat trzeba rozliczać PIT? Sprawdź, co musisz wiedzieć

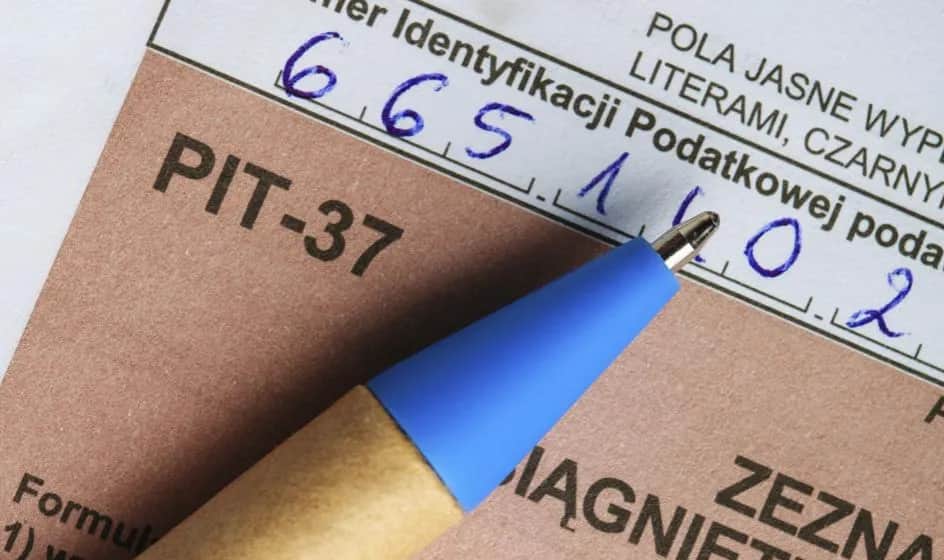

Jak złożyć zeznanie podatkowe jako praktykant? Prosty proces

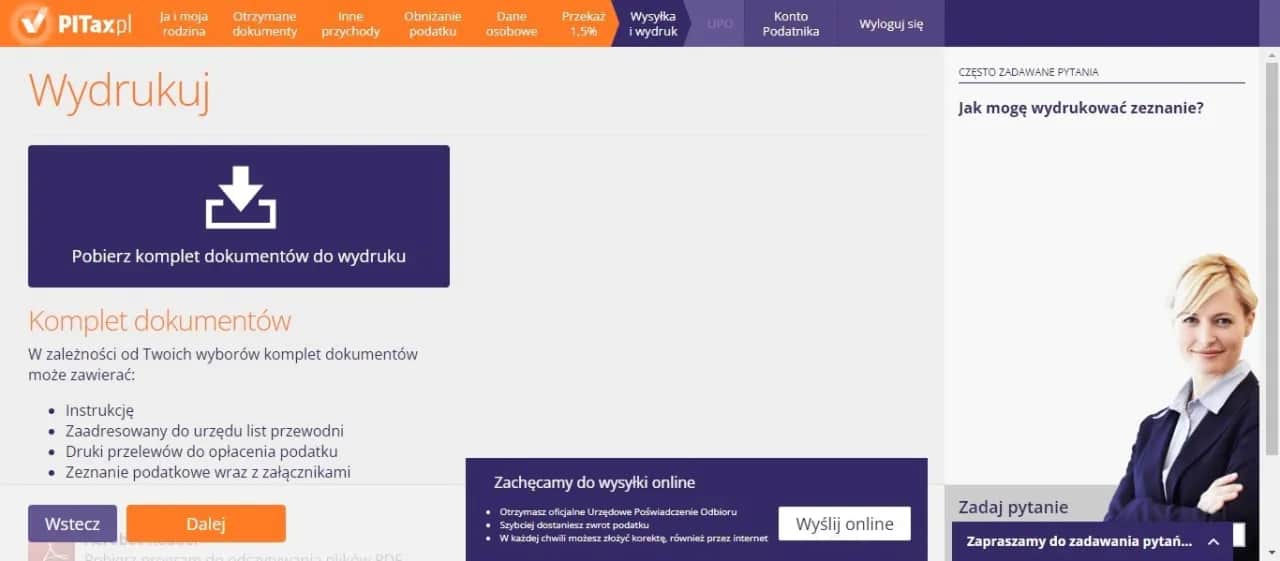

Proces składania zeznania podatkowego jako praktykant jest stosunkowo prosty. Najpierw należy zebrać wszystkie dokumenty potwierdzające dochody, takie jak umowy czy zaświadczenia o zarobkach. Następnie, praktykant powinien wypełnić formularz PIT-36 lub PIT-37, w zależności od źródła dochodów. Warto pamiętać, że zeznanie należy złożyć do końca kwietnia roku następnego po roku podatkowym.

Po wypełnieniu formularza, można go złożyć osobiście w urzędzie skarbowym lub przesłać drogą elektroniczną. W przypadku korzystania z e-deklaracji, proces staje się jeszcze prostszy, a potwierdzenie złożenia zeznania otrzymuje się niemal natychmiastowo.

Jakie konsekwencje grożą za brak rozliczenia? Unikaj nieprzyjemności

Brak rozliczenia się z dochodów może prowadzić do poważnych konsekwencji. Przede wszystkim, osoby, które nie złożą zeznania podatkowego, mogą być narażone na kary finansowe. Wysokość kary zależy od wysokości niezadeklarowanych dochodów oraz czasu opóźnienia w złożeniu zeznania. W skrajnych przypadkach, może to prowadzić do postępowania karno-skarbowego.

Warto również pamiętać, że niewłaściwe rozliczenie może skutkować naliczeniem odsetek za zwłokę. Przykładowo, jeśli praktykant powinien był zapłacić 500 zł podatku, a nie złożył zeznania, może być zobowiązany do zapłaty dodatkowych 100 zł w postaci odsetek. Dlatego tak istotne jest, aby każdy praktykant był świadomy swoich obowiązków podatkowych.

| Konsekwencje | Opis |

| Kara finansowa | Może wynosić od 300 zł do nawet 30% niezadeklarowanych dochodów. |

| Odsetki za zwłokę | Odsetki naliczane są od dnia, w którym podatnik powinien był złożyć zeznanie. |

| Postępowanie karno-skarbowe | W skrajnych przypadkach może prowadzić do odpowiedzialności karnej. |

Znajomość obowiązków podatkowych praktykantów jest kluczowa

W artykule podkreślono, jak istotne jest, aby praktykanci byli świadomi swoich obowiązków podatkowych. Niezrozumienie zasad dotyczących rozliczenia podatkowego praktyk może prowadzić do poważnych konsekwencji, takich jak kary finansowe czy odsetki za zwłokę. Praktykanci muszą wiedzieć, że jeśli ich dochody przekraczają określone limity, są zobowiązani do złożenia rocznego zeznania podatkowego, co jest kluczowe dla uniknięcia problemów z fiskusem.

Artykuł również zwraca uwagę na zwolnienia podatkowe, które mogą pomóc młodszym praktykantom zaoszczędzić na podatkach, a także na znaczenie prowadzenia dokładnej ewidencji dochodów. Przykłady, takie jak sytuacja praktykanta zarabiającego 90 000 zł rocznie, ilustrują konieczność prawidłowego rozliczenia się z nadwyżki dochodów. Dzięki tym informacjom praktykanci mogą lepiej zarządzać swoimi finansami i unikać nieprzyjemności związanych z niewłaściwym rozliczeniem.